Незважаючи на винятковий приплив коштів у BTC-ETF, арбітражні стратегії між спотовим і деривативними ринками стримують тиск з боку покупців. Такого висновку дійшли в Glassnode.

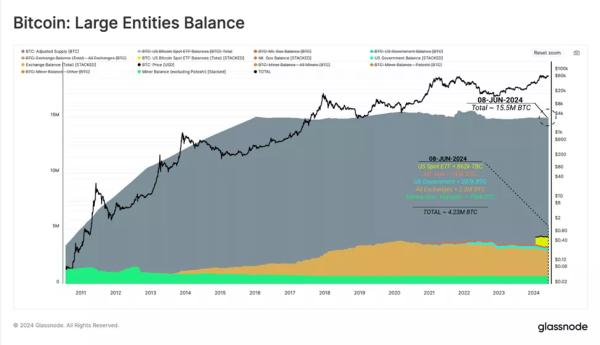

Щоб обґрунтувати й оцінити попит з боку ETF, аналітики порівняли баланс емітентів продуктів (862 000 BTC) з іншими великими біржовими структурами:

- довірчий керуючий Mt.Gox = 141 000 BTC;

- уряд США = 207 000 BTC;

- усі біржі = 2,3 млн BTC;

- майнери (крім Сатоші) = 706 000 BTC.

Сукупний баланс зазначених власників оцінюється в ~4,23 млн BTC. Це еквівалентно 27% від загальної скоригованої доступної пропозиції (за вирахуванням монет, які залишалися неактивними понад сім років).

Джерело: Glassnode.

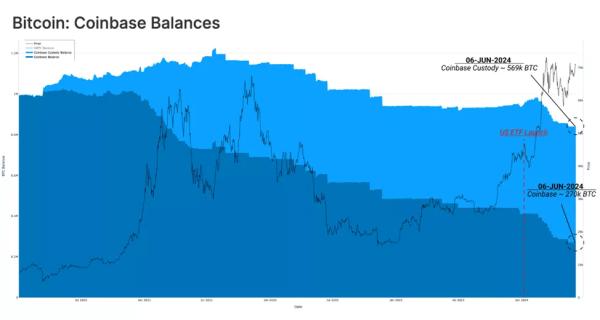

Серед бірж виділяється Coinbase. Платформа посилила свої позиції після запуску ETF, виступаючи кастодіаном для 8 з 11 продуктів. На Coinbase Сustody припадає 569 000 BTC, на біржу — 270 000 BTC.

Джерело: Glassnode.

Оцінюючи кількість китових депозитів на біржових гаманцях Coinbase, аналітики виявили значне зростання метрики після запуску ETF.

Вагома частина транзакцій пов’язана з відтоком коштів із кластера адрес GBTC від Grayscale.

Джерело: Glassnode.

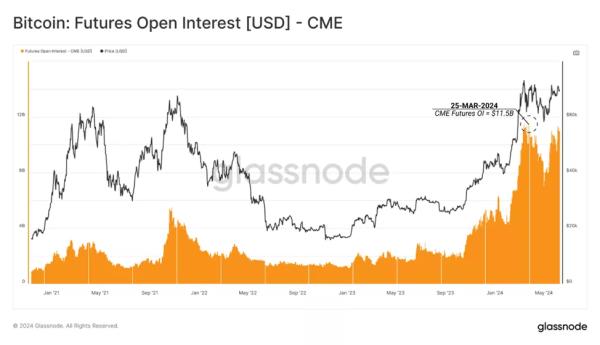

Крім тиску продажів GBTC на тлі ралі ринку до нових ATH, зниженню попиту на ETF також сприяло зростання застосування стратегії cash and carry.

Подібну гіпотезу підтверджує стабілізація відкритого інтересу біткоїн-ф’ючерсів на CME на рівні $8 млрд після рекордного максимуму в $11,5 млрд у березні 2024 року.

Ця арбітражна стратегія передбачає нейтральну щодо ринку позицію. Її формують лонг на спотовому ринку і шорт у ф’ючерсах на той самий базовий актив, який торгується з премією.

Джерело: Glassnode.

Аналітики зафіксували нарощування чистої короткої позиції по цифровому золоту хедж-фондами.

Це дало змогу експертам припустити, що структура торгівлі cash and carry може бути значущим джерелом попиту на ETF, де біржові продукти виступають інструментом для отримання лонга на спотовому ринку.

На CME також спостерігається різке збільшення як відкритого інтересу, так і частки платформи до максимумів з 2023 року. Це свідчить про те, що хедж-фонди вважають за краще торгувати ф’ючерсами через зазначений майданчик, додали аналітики.

Згідно з розрахунками Glassnode, ця категорія учасників сформувала чистий шорт на CME за звичайними і мікроконтрактами на біткоїни в розмірі $6,33 млрд і $97 млн.

Джерело: Glassnode.

Нагадаємо, у K33 Research зазначили, що значний приплив коштів, який спостерігався в BTC-ETF, більшою мірою відображає попит, а не арбітраж між спотовим і ф’ючерсним ринками.

Раніше аналітик Ali звернув увагу на ознаки сплеску волатильності та серйозного ризику.